相続税申告は期限内に!

まずは納税対象者かを確認しましょう

相続税は、以前は富裕層のための税金とされてきました。しかしながら、2015年度の税制改正で基礎控除額が減ったことで、一般家庭の方も対象者となる可能性が高まっています。

相続手続きを進める中で、申告が必要であることに気がついたという方も増えている状況です。

相続税申告が必要な可能性のある方

- 被相続人が、生前に複数の物件を所有していた

- 複数の金融機関の預貯金通帳が見つかった

- 近年、被相続人が親や配偶者から遺産を承継した事実がある

- 退職金を受け取り後まもなく亡くなった

- 被相続人が、生前にアパートやマンションの管理運営を行っていた

- 亡くなる前の3年以内に、多額の生前贈与を受けた相続人がいる

- 被相続人が生前に事業を行っていた 等

相続税申告の期限はいつ?

相続の開始(被相続人が亡くなった日)を知った日の翌日から10か月以内が相続税申告の期限です!

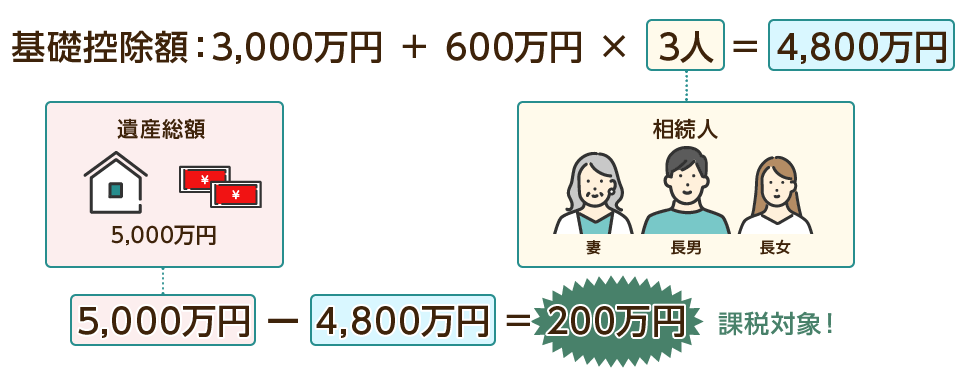

「相続税申告の対象者に該当しているかも…」と思われた方は、ご自身が対象者となっているかどうかの確認を行いましょう。 基礎控除額より相続財産が多い場合には、超過額に対して相続税が課せられます。基礎控除額の算定方法は、下記の図をご参照ください。

相続税はどのような税金?

そもそも、相続税は相続や遺贈等で遺産を承継した人に対して課せられる税金です。

ただし、そのすべてが対象となるわけではなく、遺産の総額が基礎控除額を上回る際に申告納税が必要となります。

相続税の計算式(対象かの確認まで)

- 相続財産-非課税財産=遺産総額

遺産総額-(債務+葬式費用)+生前贈与加算(3年以内の贈与)=課税価格 - 課税価格-基礎控除額(3,000万円+600万円×法定相続人の数)=課税遺産総額

- 課税遺産総額がプラスの場合には申告が必要となります。

例 遺産総額6,000万円、債務500万円、生前贈与なし、相続人2名の場合

なお、相続税は申告納税制度を採用しており、納める税金の額をご自身で計算して税務署に申告する必要があります。住民税等のように納付書が送られてこないため、ご自身で把握して期限内に申告・納税を行わなければなりません。

ご相談は完全に無料!

お気軽にご相談ください!

相続税申告の手続きは高難度

相続税申告は、納める税額を計算した申告書を作成したうえで、根拠資料を添付して提出する必要があります。

税務の知識が求められる場面も多いため、一度はご自身で取り掛かったものの途中で挫折し、そのまま断念してしまう方も少なくありません。

特に、下記が躓きやすいポイントとなります。

ポイント(1)納税額の計算に不備があり、余計な税金を納めることに

相続税には、納税額を下げられるさまざまな控除や特例があり、要件が合えばそれらの適用が可能です。

しかし、そうした特例の内容は専門用語で書かれていることが多く、内容を理解すること自体が、一般の方には難しいものとなっております。

控除等が活用できない場合でも相続税申告は行えますが、その分、本来は支払う必要のない余計な税金を納めることになります。払いすぎた税金は、自ら還付請求の手続きをしない限り、お手元に戻ることはありません。

ご自身で行うことにこだわったものの、結果的には、専門家に依頼したほうが税額を抑えられたということも起こり得るのです。

ポイント(2)添付書類を揃えられない

相続税申告の際、戸籍謄本や相続財産を証明する書類など、申告書以外にも複数の根拠資料を添付する必要があります。

書類の多くは、金融機関や法務局、市役所等から取り寄せなければならず、発行を依頼するために必要な書類も存在します。必要書類をきちんと揃えられなければ、相続税を正しく計算することができません。

ポイント(3)財産の評価方法がわからない

相続税計算の下地となる財産評価額の算出方法には、いくつかのルールが存在します。特に土地に関するルールは複雑で、それらを理解して適切な額を算出できない限り、正しい納税額にたどり着くことはできません。

さらに、計算に誤りがあると追徴課税の可能性もあるため、充分注意しましょう。

ご相談は完全に無料!

お気軽にご相談ください!

相続税申告の流れ

相続税申告を行うには、先に遺産分割協議が完了している必要があります。

そのため、いきなり相続税計算に取り掛かれるわけではなく、さまざまなプロセスを踏んだうえで申告書の作成に進む流れとなります。

相続の開始

被相続人のご逝去(死亡)

遺言の有無確認

相続人調査

相続財産調査

不動産・預貯金・有価証券・契約関係など

- 財産目録の作成

相続方法の検討

相続放棄など 3か月以内

遺産分割協議書の作成

申告書の作成・調印

相続税の申告・納税 10か月以内

※相続税申告は協力先税理士が対応いたします

相続税申告の代行は、税理士の独占業務となります。しかしながら、税理士事務所では相続税の計算や申告書の作成はできても、添付資料はお客様ご自身でご準備いただくケースが多いようです。

相続の前提知識がない方にとって、資料集めは高難度の手続きとなります。そもそも書類がそろわず、申告できないというケースも少なくありません。

当事務所は相続税に特化した税理士事務所と連携し、一連の流れで相続税申告を滞りなく進められるようサポートいたします。

当事務所が選ばれる理由

相続税申告の必要書類をまとめて準備いたします

当事務所にご依頼いただいた場合には、相続税申告に必要な書類(戸籍謄本、登記事項証明書、銀行の残高証明書、取引明細書等)をすべてご準備いたします。お客様ご自身の手を煩わせることはありません。

お客様には、本人確認書類と実印、印鑑登録証明書のみご対応いただいております。

相続税申告実績豊富な税理士事務所と連携し、お手伝いいたします

相続税申告は、実は税理士にとってメジャーな業務ではありません。相続税申告の依頼を受けたことのない税理士事務所も存在します。

当事務所では、相続税申告の経験が豊富な税理士事務所を厳選し、直接連携しながら手続きをサポートしますので、お客様の仲介なく申告までスムーズに進めることが可能です。

相続手続きのトラブル解決案もご提案いたします

認知症の方や未成年者等が相続人に含まれる場合には、家庭裁判所の手続きを経ないと遺産分割協議が進まないことケースがあります。

原則、遺産が分割されなければ各々の相続税額を計算できないため、最終的な申告完了にたどり着くことができません。

当事務所では、状況を鑑みて法律を厳守した対応を行い、滞りなく手続きを進められるようサポートいたします。